五年之内多次沉浮

对于光伏从业人员来说,没有个好心脏恐怕很难承受情绪上的大起大落。2010年前后那波大起大落暂且不提,就说最近五年吧。2017年,受益于国家政策的力推和补贴力度的加大,中国光伏市场迎来大爆发。国家能源局统计数据显示,当年中国光伏发电新增装机53.06GW,是2016年的1.5倍、2015年的3.5倍、2014年的5 倍和2013年的4倍,同比增加18.52GW,增速高达53.62%,连续五年全球第一。随着光伏行业的崛起,众多外来资本纷纷入局,围绕着上游的硅料、硅片,中游的电池、组件,下游的电站及逆变器、光伏玻璃等辅材设备,展开了一场激烈角逐。

尽管产业链各环节竞争激烈,但因为整个行业发展势头凶猛,各个企业的日子还相对滋润。

没想到光伏的好日子来得快,去得也快。2018年5月31日,随着光伏补贴政策的调整,此前一路狂奔的中国光伏突然来了个急刹车。相关统计数据显示,“531新政”出台后的半年时间,有638家光伏企业倒闭,占已注销光伏企业总数的四分之一以上,亏损或经营不善的企业数量更是很难确切统计,整个行业陷入低谷。

2019年,在补贴总量限制的情况下,国内新增光伏装机首次下滑到30.1GW,无处可去的剩余产能只能选择海外市场。受益于中国光伏产能过剩带来的低价甜头,这一年海外全年新增光伏装机115GW,比2018年增加了近20GW,弥补了中国市场的部分损失。

补贴更少了,竞价更多了,新冠疫情还影响了全球——对于2020年的光伏市场,很多人期待不高。没想到下半年“30、60碳中和”目标的提出,让光伏行业再次插上了腾飞的翅膀。根据“碳中和”目标,到2030年,中国将实现风电、光伏总装机超过1200GW。按照这一目标计算,“十四五”期间年均新增光伏装机将达到70GW,而能源局2020年年底传出的最新消息是,十四五第一年 ,也就是今年,就有可能实现风、光总装机120GW。

“十四五”开局之年、国家顶层的大力支持、预计新增光伏装机量的暴增、17个省将发展光伏写入“十四五规划”——各种利好因素的结合,很难不让人对2021年的光伏市场充满期待,也很难不让人对光伏行业的光明未来充满遐想。

行业崛起竞争惨烈

超高期待的最直接表现,就是继2017年之后,光伏行业又一次迎来了惨烈竞争。

据世纪新能源网不完全统计,2020年下半年以来,明确表达要进军光伏,并且已经开始行动的新兴势力,就将近20家。

这些新兴势力中,有原来的光伏上游设备制造商,比如京运通、上机数控、双良节能等;有地方投资集团,比如京能集团、浙能集团、广东珠海港集团、山东水发兴业集团等;有传统的石油煤炭集团,比如中石化、山煤集团、晋能集团等;有传统制造业企业,比如吉利汽车、福耀玻璃、钧达股份、四川和邦投资集团、星帅尔、京山轻机、宝峰国际等;有纯粹新企业,比如广东高景太阳能科技有限公司、秦汉能源等。

新兴势力看好光伏纷纷入局,老牌势力为了避免出局疯狂扩产。

据不完全统计,去年一年,国内有13家光伏行业上市公司公布了超过40个扩产项目,总投资金额达到2364亿元,涵盖硅片、电池片、组件等多个环节。仅仅2020年第四季度就创下史上最大扩产记录。

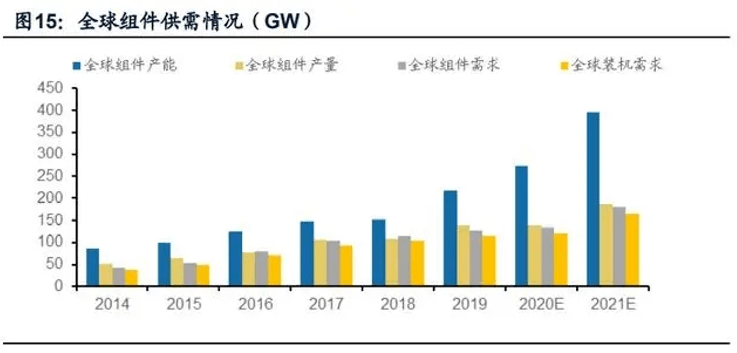

组件扩产方面,截止2020年底,各组件企业扩产投资总额超过1075亿。其中晶科投资350亿,隆基投资287.85亿,东方日升286亿,通威投资235亿,晶澳投资123.3亿,五家投资合计1282.15亿。一年扩张的产能就超越全球需求。

电池扩产方面,据业内人士张治雨统计,2020年,中国光伏行业新增360余条电池产线,按照每条产线400MW的产能计,对应140GW+的新增电池产能。

利益驱动产业链涨价

新老势力对决的背后,是对产业链上稀缺资源的疯狂争夺。

2020年下半年以来,随着市场需求的暴增和两大龙头硅料企业因安全事故的停产,多晶硅供需趋紧,价格明显上涨。四季度后,硅料价格一度走高至97元/kg,后因硅料库存消化+硅片企业开工率下调+小厂抛售库存,12月初硅料价格下探至82元/kg。

2021年开年,本来以为硅料供应的紧张竞争状态能有所缓解,没想到多晶硅价格延续了2020年凶猛态势。中国有色金属工业协会硅业分会的相关数据显示,多晶硅致密料已从去年12月底的80-82元/公斤,疯涨至今年1月底已有报价超过90元/公斤,涨幅超过10%。

硅料价格的上涨,很快传导到了下游。

2月26日,隆基股份发布3月份硅片价格,单晶硅片报价全面上调,G1、M6(170μm)单晶硅片报价分别从3.25元/片和3.35元/片上涨到3.55元/片和3.65元/片,每片上涨0.3元,涨幅高达9%;M10(175μm)单晶硅片价格从4.05元/片,上涨至4.44元/片,每片上涨0.39元/片,涨幅高达9.6%。

3月15日,隆基股份再次发布最新单晶硅片价格。其中,158和166尺寸硅片价格均上涨0.1元至3.65元和3.75元,182尺寸硅片价格上涨0.12元至4.56元。

隆基之后,电池片巨头通威也发布了3月份电池片价格。其中,单晶PERC电池单/双面158.75单价为0.96元/瓦,相比1月26日上涨了5分,涨幅为5.49%。单晶PERC电池单/双面166定价为1.00元/瓦,同样上涨5分,涨幅为5.26%;单晶PERC电池单/双面210定价为1.04,同样上涨5分,涨幅为5.05%。只有多晶电池金刚线157保持不变,0.62元/瓦。

为了防止再次被上游企业“卡脖子”,一线组件企业再次纷纷开启长单模式。最新统计数据显示,2021年1月以来,光伏企业累计签署了51.1万吨、超过207亿元的硅料长单,采购标的主要是玻璃、硅料和硅片。而去年一年的时间里,中国光伏行业企业签署了近20起长单,合同总额约1000亿元。

尽管众多一线企业签署了硅料长单,但缩量不缩价的订单方式,并没能阻止上游原材料的价格上涨趋势。3月17日,硅业分会发布的最新数据显示,硅料价格继续维持上涨走势。其中,单晶复投料价格区间在12—12.5万元/吨,成交均价为12.26万元/吨,周环比上涨4.52%;单晶致密料价格区间在11.8—12.2万元/吨,成交均价为11.94万元/吨,周环比上涨4.55%。

价格博弈对行业不利

业内人士透露,在上游产业链价格不断高涨的情况下,已经有部分EPC企业的项目招标暂缓,建设延迟,导致市场处于博弈状态。

兴业证券分析,在本轮涨价中,光伏制造业分化加速。一方面,头部企业依靠资金优势通过签订长期采购协议锁定了上游环节3—5年的产量;另一方面,通过硅片、电池片、组件垂直一体化发展新模式降低涨价潮的影响。二三线企业的生存空间将进一步被挤压。

而某二线组件企业负责人在接受世纪新能源网记者采访时也透露,组件价格上涨后,有些媒体判断他们的订单会有所增加,事实上他们的订单不增反降,很多原有订单反而因为硅料、硅片价格上涨,不得不延后生产。

“目前的光伏市场,1.5元/瓦左右的组件价格,既能保证下游电站收益,也能让组件企业有利可图。”该负责人表示,做企业都要追求利润,如果上游产业链一直在涨价,下游电站业主可以选择不投资、不建设或者晚建设、晚投资,这样长期僵持下去,不仅影响光伏的平价上网进程,而且不利于整个行业的长远、健康发展。

事实上,一季度是光伏行业的淡季,供需相对平稳,对于近期硅料大幅涨价带来的涨价连锁反应,很多业内人士也迷惑不解:有人说是市场供需决定,有人分析是囤货潮引发的短期恐慌,还有人猜测是上游故意惜售炒作。

对于下游企业的“指控”,也有硅料企业高管向媒体“诉苦”:第一,供需决定价格。第二,企业是逐利的,我们硅料企业那么多年都过着苦巴巴的日子,大家使劲赚钱的时候不管不顾,如果以后行情反转,几千上万人的员工也不能去喝西北风。都是些“纸上谈兵” 的喷子。

不管谁对谁错,谁是谁非,只要利益所使,争议就不会停止。但世纪新能源网真心希望,对于好不容易再次迎来的良好发展局面,从业人员都应倍加珍惜,共同把光伏产业的蛋糕做大、做强,而不是相互诘责,互相攻伐,让大好的局面毁于一旦!